Для торговли на маркетплейсах ИП могут использовать все шесть систем налогообложения: ОСН, УСН, АУСН, ЕСХН, ПСН, НПД. А компании — только ОСН, УСН, АУСН и ЕСХН.

Если перепродает товары из Китая, выбор сужается: подходят только ОСН и УСН. Некоторым подойдет еще АУСН, которая стала доступна селлерам маркетплейсов с 1 января 2025.

Мы, ChinaToday поговорили с экспертами из Бридж Консалт и принесли вам подробный разбор: какие изменения принес этот год, какую систему налогообложения и ставку НДС выбрать.

Содержание:

- Убрали повышенные ставки и увеличили лимиты на УСН

- Добавили НДС на упрощенке

- Разрешили селлерам работать на АУСН

- Увеличили налог на прибыль

- Резюме

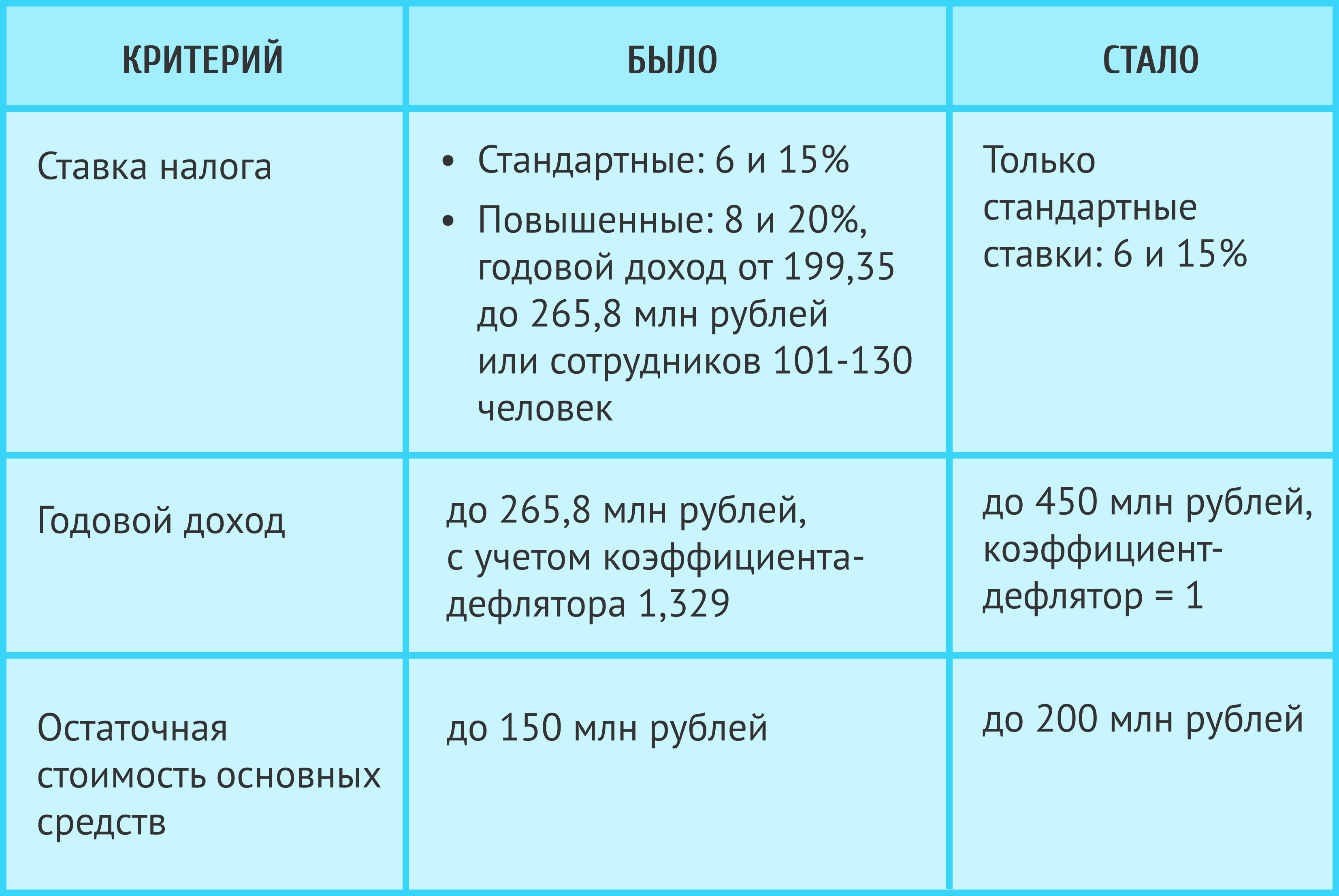

Убрали повышенные ставки и увеличили лимиты на УСН

На упрощенке есть два объекта налогообложения: «Доходы» и «Доходы минус расходы».

УСН «Доходы» подойдет, если расходы бизнеса низкие или поставщики не дают документы. Если тратите ежемесячно от 60% заработков на закупку товара, склад, комиссию, зарплаты сотрудникам, то подойдет УСН «Доходы минус расходы».

С 1 января 2025 года ставка налога для УСН не зависит от прибыли:

- УСН «Доходы» — ставка 6% со всей выручки. Региональные власти вправе снизить ставку до 1%.

- УСН «Доходы минус расходы» — 15% с прибыли. Региональные власти вправе снизить ставку до 5%.

Условия для работы на УСН тоже изменились:

- Годовой доход — до 450 млн рублей включительно.

- Средняя численность сотрудников — до 130 человек включительно.

- Остаточная стоимость основных средств — до 200 млн рублей включительно;

- Для ООО: нет филиалов и представительств, доля других организаций в уставном капитале не более 25%.

Добавили НДС на упрощенке

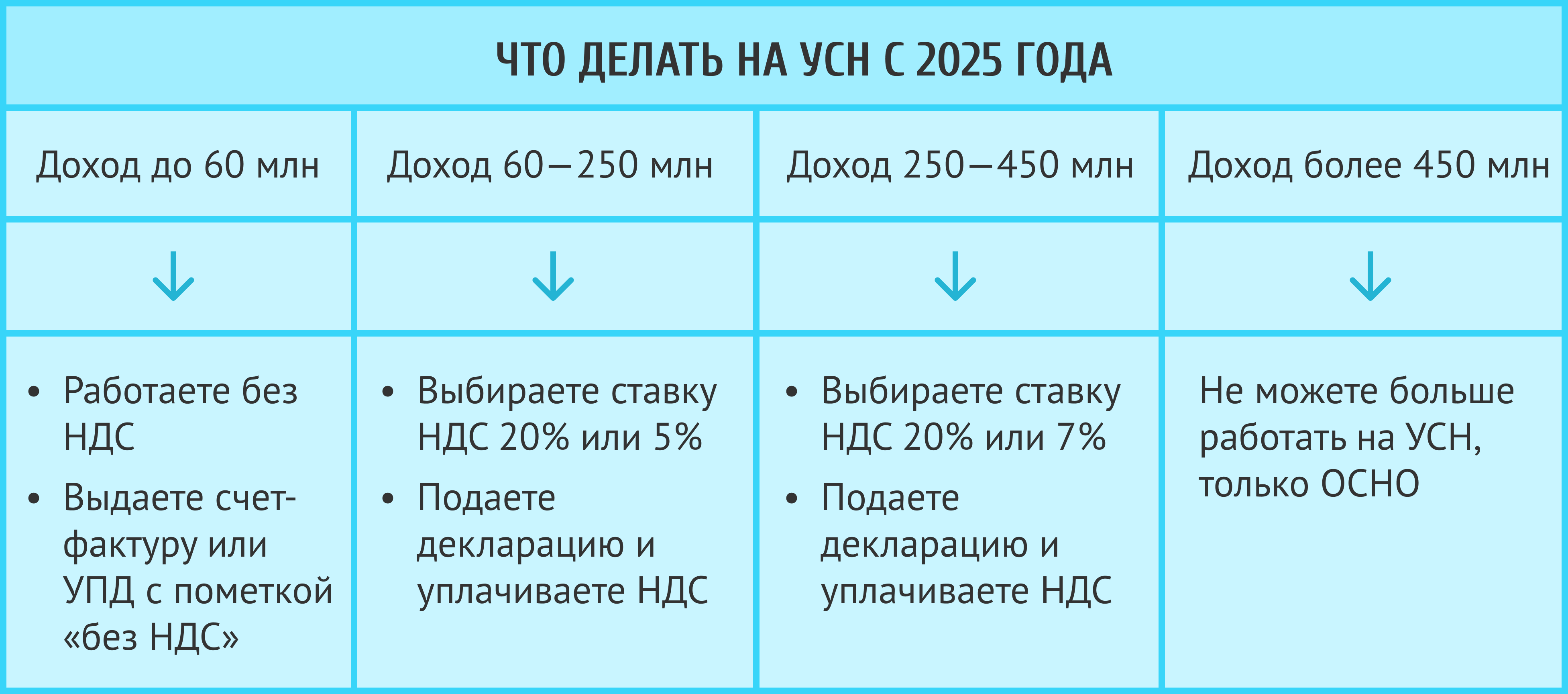

Самое глобальное и обсуждаемое изменение — теперь ИП и компании, доход которых за прошлый год или нарастающим итогом с начала текущего года превысил 60 млн рублей, становятся плательщиками НДС. То есть, для бизнеса на УСН есть два варианта развития событий:

Вариант 1. Доход до 60 миллионов рублей — работаете как раньше, без НДС. Но выдаете покупателю счет-фактуру с пометкой «без НДС» (статус УПД с признаком «1»). Если раньше работали с УПД, то можно и дальше его применять, на то он и «универсальный». А вот акт или накладную придется дополнить счет-фактурой.

Вариант 2. Доход от 60 миллионов рублей — с 1 числа следующего месяца за месяцем превышения начинаете платить НДС и подавать декларацию каждый квартал. Чтобы это сделать, нужно определиться со ставкой НДС.

Можно выбрать общую ставку налога или пониженную. Общая: 20% (для большинства товаров) с возможностью вычетов НДС, который предъявят поставщики.

Пониженные ставки зависят от дохода с начала года:

- 60—250 млн рублей включительно — альтернативная ставка 5%,

- 250—450 млн рублей включительно — альтернативная ставка 7% или общепринятая ставка 20%.

На пониженных альтернативных ставках 5 или 7% нельзя вычесть входной НДС.

Пример. Предприниматель работает на стандартной ставке 20%. В книгу покупок за квартал он внес документы по закупкам от поставщика с НДС. Входящий НДС — 1 500 000 ₽.

Из книги продаж он видит, что за квартал НДС к уплате — 2 млн рублей.

Предприниматель вычитает «входящий» НДС из рассчитанного налога и заплатит только оставшуюся величину. 2 000 000 ₽ − 1 500 000 ₽ = 500 000 ₽.

Если бы этот же предприниматель работал на ставке 7%, то он не смог бы вычесть эти 1,5 млн рублей из суммы налога. Но и НДС к уплате при этих же вводных изначально был бы 700 тыс. рублей.

Пример-2. Доходы ООО от реализации за 2025 год — 95 млн рублей. Плановые расходы, включая входной НДС — 90 млн рублей.

НДС при ставке 5% = 95 000 000 х 0,05 = 4 750 000 рублей.

НДС при ставке 20% = 100 000 000 х 0,2 = 19 000 000 рублей.

Но вывод делать рано.

Входной НДС = 90 000 000 х 20 : 120 = 15 000 000 рублей.

Доля НДС вычета = 15 000 000 : 19 000 000 = 79%.

НДС к уплате в бюджет с учетом вычета входного НДС = 19 000 000 – 15 000 000 = 4 000 000 рублей.

НДС к уплате в бюджет, если бы организация исчисляла НДС по ставке 5% без применения вычета – 4 750 000 рублей.

Итог: при ставке НДС 20% ООО сэкономит 750 000 рублей (4 750 000 – 4 000 000).

А что, если бы расходы этого же ООО за 2025 год составили 79 000 000 рублей? Считаем ↓

Входной НДС = 79 000 000 х 20 : 120 = 13 166 667 рублей.

Доля вычета НДС = (13 166 667 : 19 000 000) = 70%.

НДС к уплате (при ставке 20%) = 19 000 000 – 13 166 667 = 5 833 333 рубля.

А при ставке 5% НДС был 4 750 000 рублей. То есть, в этом случае выгоднее применять ставку НДС 5%, так ООО сэкономит 1 083 333 рубля

Если выбрать общую ставку 20%, перейти на пониженную можно с начала квартала. Если выбрать пониженную ставку, не сможете отказаться от нее 3 года. Уведомлять налоговую, что вы стали плательщиком НДС и какую ставку выбрали — не нужно. Она это узнает из налоговой декларации по НДС, которую будете сдавать каждый квартал до 25 числа.

Как выбрать ставку НДС

Общий алгоритм:

- Посчитайте свой годовой оборот. Меньше 60 млн рублей — НДС платить не придется. Больше 60 млн рублей — выберете ставку НДС.

- Узнайте у всех своих российских поставщиков, на каких ставках они будут работать. Ответы запишите по графам «без НДС» / «5 или 7%» / «20%».

- Проставьте по графам суммы закупок — сколько покупаете у поставщиков с НДС и без.

- Сравните суммы. Если у вас поставщиков с НДС больше 65% → скорее всего, выгоднее применять стандартную ставку 20%, потому что сможете принять входящий НДС к вычету.

- Если большинство поставщиков работают без НДС или применяют пониженные ставки (5 или 7%) → выгоднее тоже выбрать пониженную ставку.

- Просчитайте все модели, ведь только так сможете выбрать лучший вариант для своего бизнеса.

Что учесть еще:

- Проверьте, что зарплата сотрудников соответствует МРОТ по региону. Федеральный МРОТ сейчас — 22 440 ₽, МРОТ в Москве — 32 916 ₽, в Санкт-Петербурге — 28 750 ₽.

- Если нет сотрудников, оборот должен быть не более 60 млн рублей.

- Налоговый период по НДС — квартал. Декларацию по НДС сдают в налоговую в электронном виде до 25 числа месяца, следующего за истекшим кварталом. Сам налог уплачивают долями по ⅓ в течение трех месяцев до 28 числа каждого месяца, следующего за истекшим кварталом. За первый квартал: до 28 апреля, 28 мая и 30 июня (перенос с выходного дня).

- В первом квартале действует налоговое послабление, за это время можете выбрать удобную вам ставку.

Разрешили селлерам работать на АУСН

Теперь продавцы на маркетплейсах могут применять АУСН — автоматизированную упрощенную систему. Но важно, чтобы ваш регион ввел эту систему налогообложения на своей территории.

АУСН удобна тем, что не нужно сдавать отчетность и вести книгу учета доходов и расходов. Также не надо платить обязательные взносы и сдавать отчеты, но ставка налога выше: 8% на объекте «Доходы» и 20% — «Доходы минус расходы». Плательщики налога при АУСН не вносят страховые взносы за сотрудников, а ИП — еще и за себя. Единственный платеж по взносам — на травматизм в СФР в фиксированной сумме за весь штат в 2025 году — 2 750 ₽.

АУСН может быть невыгодна из-за высоких ставок налога. Можно рассмотреть для себя эту систему налогообложения, если:

- у вас работает до 5 сотрудников, зарплаты высокие;

- годовой доход — до 60 млн рублей;

- поставщики работают без НДС.

Увеличили налог на прибыль

Бизнес на ОСНО тоже коснулись изменения:

- ИП на ОСНО платят НДС 10 или 20%, НДФЛ по прогрессивной шкале — 13, 15, 18, 20 или 22% с прибыли;

- ООО — НДС 20% и налог на прибыль 25%.

На ОСНО нет ограничений и лимитов, на ней могут работать все. Но больше всего эта система подходит среднему и крупному бизнесу, где учет ведет бухгалтерия.

Резюме

ИП и компаниям, которые продают товары из Китая, подходят две системы налогообложения: ОСНО и УСН. Некоторым подойдет еще и АУСН. ОСН выбирает крупный бизнес с большим штатом сотрудников, УСН — малый и средний бизнес со штатом до 130 человек и годовым доходом до 450 млн рублей. АУСН — малый бизнес с оборотом до 60 млн рублей в год и желанием не платить взносы и не сдавать отчетность.

Самое важное решение сейчас предстоит бизнесу на УСН с годовым доходом более 60 млн в год: платить НДС по стандартной ставке и вычитать из него входной НДС либо выбрать пониженную ставку 5 или 7% без возможности вычета. Решение о применении пониженной ставки не сможете изменить 3 года (если только не «слетите» с нее из-за превышения дохода), поэтому обязательно просчитайте все варианты в течение первого квартала этого года.

Если вы не вели ранее бухгалтерский учет, то теперь, приобретая обязанность по НДС, вам необходимо будет определить, кто будет вести бухгалтерский учет в вашей организации или ИП. Либо вы переходите на автоматическое ведение учета через банк-клиент, либо принимаете в штат бухгалтера, либо вы передаете ведение учета в аутсорсинговую компанию.

Получить консультацию по бухгалтерским и налоговым вопросам можно у наших партнеров из Бридж Консалт.